Meine "Aktienrente"

10.03.2023

So habe ich mein ETF-Depot für die Altersvorsorge strukturiert.

In den letzten Wochen habe ich mir viele Gedanken über eine für mich und meine private Situation mit drei Kindern und hoffentlich in absehbarer Zeit einem Eigenheim passende Strategie zum Vermögensaufbau für die Altersvorsorge gemacht.

Dabei bin ich zu dem Schluss gekommen, dass mein ETF-Depot nicht mehr als Ergänzung zu meinem Einzelaktien-Depot dienen soll, sondern dass ich zukünftig zwei strikt voneinander getrennte Depots führen werde. Ein ETF-Depot als Weltportfolio mit striktem Buy & Hold und monatlichem Sparplan für die Altersvorsorge und ein chancenorientiertes Einzelaktiendepot.

In diesem Blogbeitrag, also meinem allerersten Blogbeitrag :-), werde ich meine ETF-Strategie vorstellen und transparent machen, wie ich dabei vorgegangen bin und wie das Depot aktuell aussieht.

*=Affiliate-Links

"Suche nicht nach der Nadel im Heuhaufen. Kauf einfach den Heuhaufen."

John C. Bogle

Ich möchte in den kommenden 25 Jahren (also bis zu meinem 60. Lebensjahr) einen Betrag von 500.000 € in meinem ETF-Depot angespart haben. Hierfür plane ich mit einer monatlichen Sparrate von 500 €.

Wenn ich mit einer Rendite von 5% pro Jahr rechne, ergibt sich in 25 Jahren ein Betrag in Höhe von rd. 386.000 €.

Ich werde mich also strecken müssen, um das Ziel zu erreichen. Eine Erhöhung des Einkommens und der Sparrate wird voraussichtlich notwendig sein. Hierin steckt also ein weiteres Ziel, in dessen Verwirklichung ich investieren muss.

Mein Ziel

Meine Strategie wird auf langfristiges Buy & Hold mit monatlichem Sparplan in Höhe von 500 € ausgelegt.

Zu Beginn möchte ich einmalig einen Betrag von 25.000 € im Jahr 2023 anlegen. Rund die Hälfte habe ich bereits investiert. Die andere Hälfte wird bis zum Jahresende in Tranchen in den Markt investiert.

Der Sparplan wird zu Beginn also bei rd. 1.600 € im Monat liegen und ab Januar 2024 auf die "normalen" 500 € fallen.

Das Rebalancing wird jedes Jahr im Januar erfolgen. Hier möchte ich dann jedoch kein Rebalancing durch Verkäufe bei gut gelaufenen ETFs durchführen, sondern durch Käufe bei schlecht gelaufenen ETFs. Hierfür möchte ich u.a. die übers Jahr aufgelaufenen Dividenden des Einzelaktiendepots nutzen. Ich werde also aktiv von Einzelaktien in ETFs umschichten.

Level I Allokation

In der "Level I Allokation" Teile ich das Portfolio in einen risikolosen (risikoarmen) Anteil und in einen risikobehafteten Anteil auf. Risikoarm sind beispielsweise Tagesgeldkonten, Festgeldkonten und Staatsanleihen (Bonds) bester Bonität. Risikobehaftet sind u.a. Aktien, Unternehmensanleihen, Krypto und ähnliche.

Ich möchte monatlich 5% (25 €) im risikoarmen und 95% (475 €) im risikobehafteten Teil allokieren. Den risikoarmen Teil bilde ich aktuell mit einem Tagesgeldkonto ab. Das diese Strategie eine hohe Volatilität im Vergleich zu einer Strategie mit einer höheren Allokation im risikoarmen Teil zur Folge hat. ist mir bewusst und entspricht sowohl meiner Risikobereitschaft als auch meinem persönlichen Naturell.

Level II Allokation

In der "Level II Allokation" lege ich die Aufteilung des risikobehafteten Portfolios fest (siehe nächster Abschnitt).

Meine Strategie und Allokation

Die ETFs

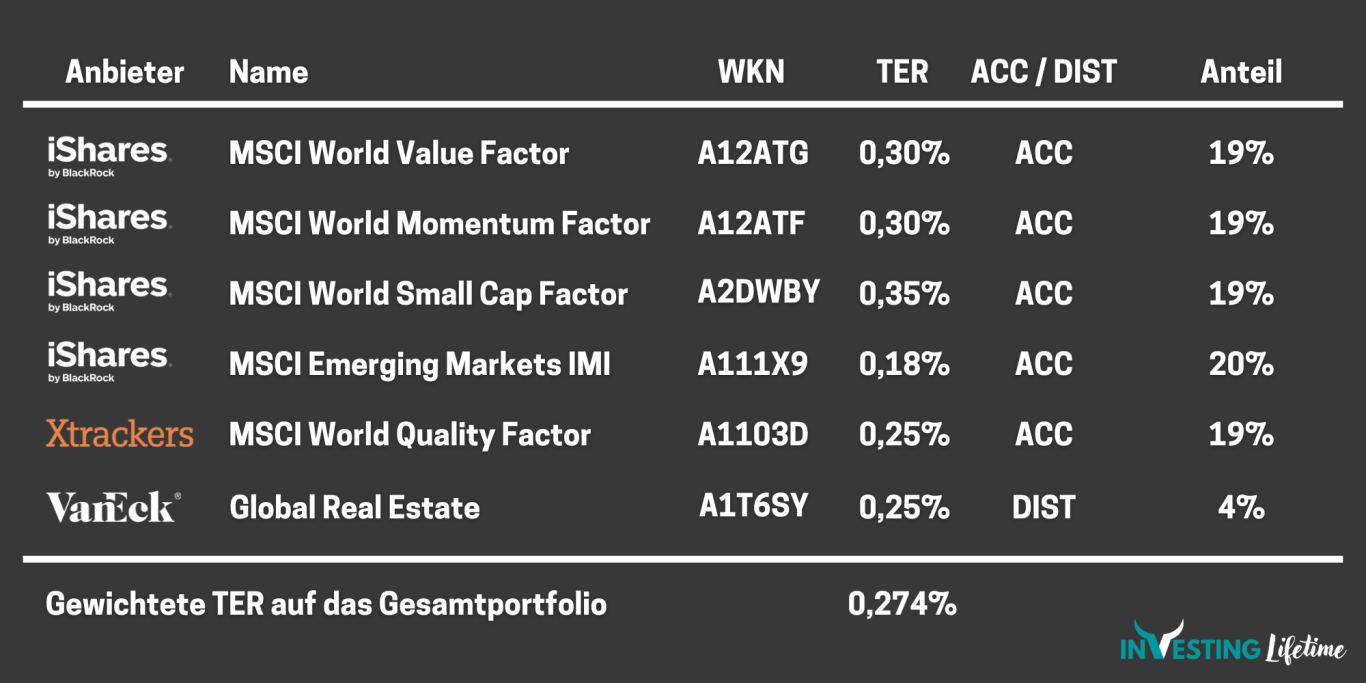

Ich habe mich für ein Depot mit insgesamt 6 ETFs entschieden. Die genaue Allokation habe ich in der Grafik zusammengefasst.

Bei meinen ETFs habe ich mich für Faktor-ETFs (Smart-Beta-ETFs) entschieden. Bei Faktorprämien wird versucht, die statistischen Merkmale von Aktien zu isolieren, die für Rendite und Risiko verantwortlich sind. Faktorprämien sind quantifizierbare, objektive Merkmale von Wertpapieren, die statistisch besonders große Erklärungskraft für historische und künftige Renditen und Risiken von Asset-Klassen besitzen. Man könnte Sie also als "Rendite-Risiko-Treiber" bezeichnen. Bei vergleichbarem Risiko lässt sich durch die Berücksichtigung von Faktorprämien im Aktiendepot eine Erhöhung der Renditeerwartung von - je nach Ansatz - ca. 1-2 Prozentpunkten gegenüber einem marktneutralen Portfolio erzielen. Die Faktorprämie stellt sich allerdings nicht sofort, sondern erst über einen langen Anlagehorizont von mindestens 7-10 Jahren ein.

Als wichtigster Nachteil des Faktor-Investings ist durch die erhöhte Anzahl an ETFs definitiv die erhöhte Komplexität des Portfolios zu nennen.

Die bekanntesten Faktorprämien sind der "Small-Size-Effekt" und der "Value-Effekt". Faktor-Investing ist das Übergewichten dieser Faktorprämien in einem Portfolio gegenüber einer marktneutralen Gewichtung. Faktorprämien müssen dabei folgende Kriterien erfüllen um hinreichend gut belegt zu sein:

- Die Faktorprämie muss über viele Jahre hinweg unabhängig dokumentiert und bestätigt sein.

- Sie muss beständig sein. Sie muss sich also in jahrzehntelangen Datenreihen bis in die Gegenwart nachweisen lassen.

- Sie muss in fast allen relevanten Märkten nachweisbar sein.

- Sie muss robust gegen die Modifikation ihrer Definition sein.

- Sie muss kosteneffizient ausnutzbar sein.

- Sie sollte eine sachlogisch einleuchtende Erklärung haben.

- Sie darf nicht nur eine Variante einer bereits existierenden Faktorprämie sein.

Nun könnte man denken, dass man mit solchen Faktorprämien sichere Überrenditen zu einem "klassischen" Welt-ETF erzielen könnte. Das ist aber nicht der Fall. Faktorprämien sind nicht stetig und nicht verlässlich, denn alles was stetig und verlässlich ist, stellt kein Risiko dar und würde sofort wegarbitriert werden. Faktorprämien treten jedoch immer deutlicher auf, desto länger die Datenreihe ist und je mehr Regionen man einbezieht. Bei Faktor-Investing sollte stets ein Mindestanlagehorizont von 7-10 Jahren vorliegen um das "Shortfall-Risk" gegenüber dem allgemeinen Markt weitestgehend zu eliminieren.

Die wesentlichen Merkmale der von mir genutzten Faktorprämien:

1.) Die Small-Size-Prämie (MSCI World Small Cap ETF)

Diese Faktorprämie ist bereits seit den 1980ern dokumentiert. Der Effekt besagt, dass kleine Aktiengesellschaften (Nebenwerte) statistisch höhere Renditen erzielen als große. MSCI definiert Small-Caps übrigens wie folgt: die oberen 70% der Marktkapitalisierung einer Index-Region sind die Large Caps, die nächsten 15% der Marktkapitalisierung sind die Mid Caps und die nächsten 14% darunter die Small Caps. Bei den letzten 1% handelt es sich um Micro Caps. Dabei nimmt die Anzahl der Unternehmen nach unten hin von Größenklasse zu Größenklasse zu. Das Small Caps 14% der Marktkapitalisierung ausmachen, hat auf der anderen Seite zur Folge, dass man bei einer Allokation bis 14% im Portfolio gar nicht von "Small-Cap-Investing" sprechen kann, sondern es sich lediglich um den neutralen Wert handelt. Erst bei einer Allokation von über 14% im Portfolio kann man also von echtem Small-Cap-Investing sprechen.

Der Small-Cap-Effekt schwankt von Jahr zu Jahr sehr stark und kann auch über Jahre hinweg negativ sein. Solche Perioden muss es geben, denn ansonsten wäre der Faktor längst wegarbitriert. Die Berücksichtigung von Small Caps hat den Vorteil der Erhöhung der Renditeerwartung und auch einen Diversifikationsvorteil, weil Small-Caps mit Large Caps vergleichsweise wenig korrelieren.

2.) Die Value-Prämie (MSCI World Value Factor ETF)

Value-Aktien weisen relativ zu ihren fundamentalen Kennzahlen, also beispielsweise Umsatz, Cash-Flow und Gewinn einen besonders niedrigen Aktienkurs auf. Solche Aktien gelten oft als "hässliche Entlein" und sind recht unpopulär oder gehören zu unbeliebten oder schwach wachsenden Branchen.

3.) Die Momentum-Prämie (MSCI World Momentum Factor ETF)

Hierbei handelt es sich um die Tendenz von Aktien, ihre positive Rendite relativ zum Gesamtmarkt während der vergangenen 12 Monate auch in den folgenden Monaten fortzusetzen, bevor das Momentum verschwindet oder sich ins Gegenteil umkehrt (Regression zur Mitte). Die Strategie wird in ETFs wie folgt umgesetzt: in rollierender Art und Weise werden Aktien rund drei Monate lang übergewichtet, die in den letzten rund 12 Monaten besonders hohe Überrenditen gegenüber dem Markt erzielt haben. Danach werden Sie durch neue Momentum-Aktien ersetzt. Nachteil sind höhere Transaktionskosten durch erhöhten Portfolioumschlag.

4.) Die Quality-Prämie (MSCI World Quality Factor ETF)

Hierbei handelt es sich um Aktien, die bei unterschiedlichen betriebswirtschaftlichen Kennzahlen (z.B. geringe Verschuldung, hohe Profitabilität und gute Stabilität und Qualität von Gewinnen) besonders gute Werte aufweisen. Unternehmen, die bei solchen Kennzahlen herausragende Werte aufweisen, produzieren statistisch höhere Renditen als solche, die am anderen Ende des Spektrums auftauchen.

5.) Die Political-Risk-Prämie (MSCI Emerging Markets IMI ETF)

Die Political-Risk-Prämie kann man auch als "Emerging-Markets-Prämie" bezeichnen. Es Handelt sich um den Renditezuschlag bei Aktien aus Schwellenländern gegenüber Aktien aus Industrieländern. In erster Linie handelt es sich dabei um Kompensation von erhöhtem Risiko. Diese Unsicherheit hat Ihren Ursprung dem Namen entsprechend in erster Linie in der politischen Sphäre. Dieses Risiko kann sich beispielsweise in ungerechtfertigten Enteignungen von Investoren, diskriminierenden Gesetzen, Devisenkontrollen, Gewalt, Bürgerkriegen, schlechter Infrastruktur und Co. manifestieren. Wenn sich schnell politische Rahmenbedingungen zu Ungunsten eines Unternehmens verändern, kommt dieses Risiko zum tragen.

Auch bei dieser Faktorprämie kann es zu einer jahrelangen Underperformance kommen und man benötigt dementsprechend einen langen Anlagehorizont um die Faktorprämie "ernten" zu können.

Das Schwellenländer eine erhöhte Rendite erwirtschaften weil sie schneller Wachsen ist übrigens ein Irrglaube. Rendite kommt von Risiko und nicht von erwarteten Gewinnen, Cashflows etc..

Analyse des ETF-Depots

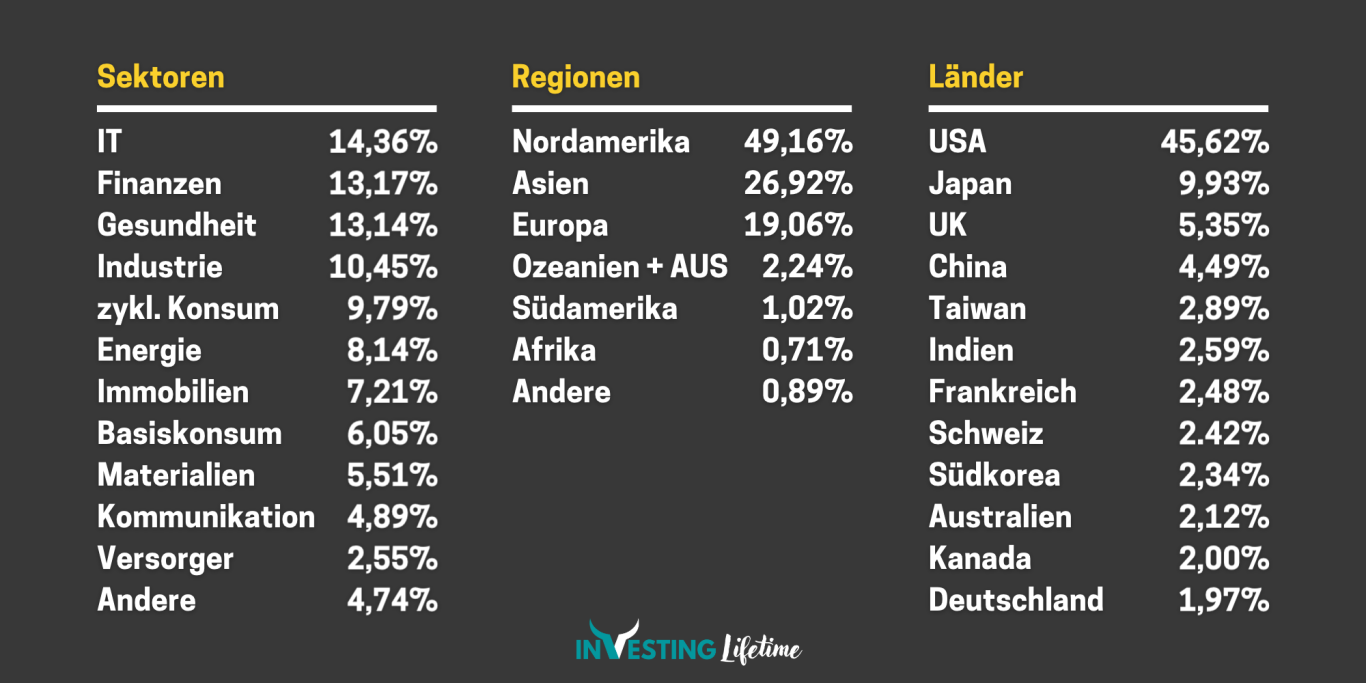

Um die genaue Allokation meines ETF-Depots analysieren zu können, habe ich ein korrekt gewichtetes Musterdepot in parqet* angelegt mir dann die Gewichtungen der einzelnen Sektoren, Regionen und Länder angeschaut. Es kam das in der folgenden Grafik dargestellte Ergebnis heraus:

Im Vergleich zu einem FTSE All-World habe ich mit 45,62% ein deutlich geringeres Klumpenrisiko in den USA (FTSE = 57,91%). Dafür habe ich mit 26,92% eine höhere Gewichtung in Asien als der FTSE All World ETF mit seinen rund 18%. Auch Europa berücksichtige ich in meiner Strategie zu rund 2% höher als im FTSE All World. Wie immer in der Geldanlage, ist das natürlich Chance und Risiko zugleich. Wenn die jahrelange Outperformance von US-Aktien unverändert fortgeführt wird, dann werde ich mit meiner Strategie ggf. kleine Renditeabschläge hinnehmen müssen.

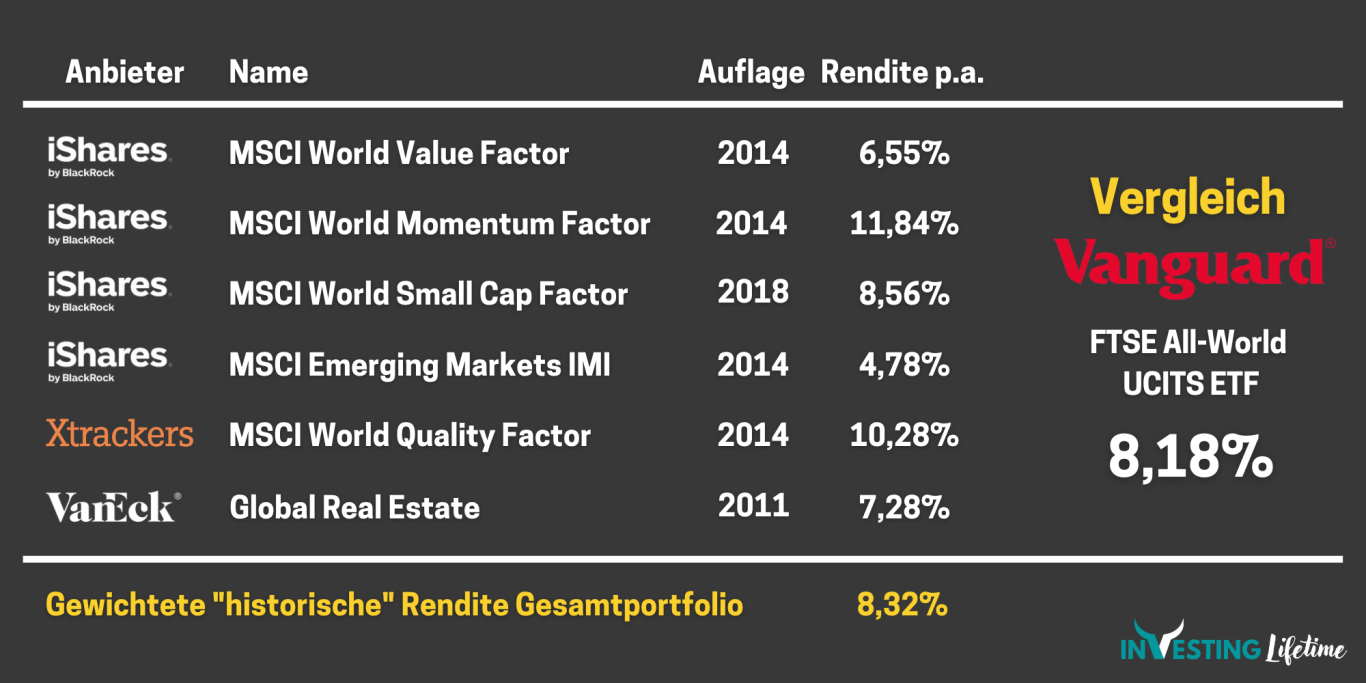

Apropros Rendite. Wenn man die historische und nach persönlicher Allokation gewichtete Rendite meines Portfolios berechnet, kommt man auf einen Wert von 8,32% pro Jahr. Diese Zahl ist allerdings mit einiger Vorsicht zu genießen, da die ETFs überwiegend erst seit 2014 oder später existieren und ich diesen Zeitaraum zum einen als zu kurz und zum anderen aufgrund Nullzinspolitik etc. als nicht sonderlich aussagekräftig betrachte. Nichts desto trotz habe ich zur Information die historischen jährlichen Renditen der einzelnen ETFs in folgender Grafik zusammengestellt.

So geht es weiter...

Die Sparpläne sind eingerichtet und die Einmalanlage ist erfolgt. Der Anfang ist also gemacht. Da ich bereits zwei der ETFs im Depot hatte, passt die Aufteilung im Moment noch nicht ganz. Das wird sich aber durch die unterschiedlichen Sparplanbeträge bis Ende des Jahres angeglichen haben. Danach muss ich nur noch dem Geld beim Arbeiten zuschauen und versuchen, meine Sparplansumme zu erhöhen. Das geht natürlich am einfachsten über ein steigendes Einkommen, das wiederum stark von der Entwicklung des eigenen Humankapitals abhängt.

Noch einmal der Hinweis: Die von mir gewählten Faktorprämien machen nur bei einem langen Anlagehorizont Sinn und sollten sich langfristig in einer Überrendite gegenüber einem einfachen MSCI World auszahlen. Kurzfristig kann aber alles passieren, auch das Gegenteil. Was beim Investieren in Einzelaktien nicht dauerhaft funktioniert, ist beim passiven Investieren in einem Weltportfolio übrigens essentiell: konsequentes Buy & Hold durch alle Börsenphasen.

Meinen Weg möchte ich transparent mit Euch teilen und werde daher das Portfolio öffentlich einsehbar machen (Parqet) und auch in regelmäßigen Abständen darüber berichten.

Der aktuelle Stand

Wir benötigen Ihre Zustimmung zum Laden der Übersetzungen

Wir nutzen einen Drittanbieter-Service, um den Inhalt der Website zu übersetzen, der möglicherweise Daten über Ihre Aktivitäten sammelt. Bitte überprüfen Sie die Details in der Datenschutzerklärung und akzeptieren Sie den Dienst, um die Übersetzungen zu sehen.